2989の東海道リート投資法人

REIT、不動産投信の一つです。

「高配当株投資」と若干ことなるかもしれませんけれど。

私はREITへの投資はアリ!だと思っています。

「REIT買うなら不動産投資の方がよくない?」という方もおられるかもしれませんが・・

分散しやすい

小額からでもいける

物件管理の知識や実働が不要

という点から私はREIT推奨派です。

ヤケドしにくいんですね。

REITがどんなものかはわかってるよ、という方は銘柄情報まで飛ばしてください。

この銘柄アリだな!と思われたら、本投稿の下段にあるいいねボタンを押して頂きたいです。

ランキングに反映されます。

ざっくりとREITって何?

REITはReal Estate Investment Trustの略で「不動産投資信託」です。

出資者からお金を集めて

不動産を買って運用して

得られた利益を分配する

という仕組みです。

そして

収益の90%超を分配するなどの一定の条件を満たせば、実質的に法人税がかからない

という特徴があるので、高配当になっているものが多いです。

株式投資と少し異なるのは「減価償却ありき」という点で、キャッシュの捉え方が少し独特です。

マンションを買ったりする部分が大きいためです。

初めての方のためのREITでおさえるポイント

個人的に一般的な財務諸表はベースに

次のあたりをおさえておけば、だいじょうぶかなぁと思います。

高配当株とおなじで「安定して稼ぎ続けてくれる?」かを考えましょう

どの地域でどのセクターに投資するの?

投資信託やETFでも「こんな投資をするよ」と目論見がありますよね

おなじくREITにも「お金はこう使うよ」と指針があります。

それが大体こんな感じ

総合型

オフィス

住居

商業施設

ホテル

物流施設

例えばCOVID19で「ホテルやオフィスは沈みがちだけど住居や物流施設はカタイ」という感じですね。

NAV倍率はどれくらい?

株価でいうPBRに近いイメージ。

一口当たりの価格 ÷ 一口当たりの純資産額

です。

資産計上のやり方で数字が変わるので、盲目的にみるのはダメですけど。

1以下なら割安と考えられています。

FFO倍率はどれくらい?

株価でいうPERに近いイメージ。

不動産投資は減価償却ありきなので、キャッシュフローベースの数字です。

1口当たりのFFO = FFO÷発行口数

FFO = 当期純利益 + 減価償却費 + (不動産売却損 – 不動産売却益)

NOI利回りはどれくらい?

営業利益率に近いイメージです。

不動産なので、業績に影響するのは次の3点が大きいです。

・いくらで買ったの

・維持費どの程度なの?

・空室率はどの程度なの?(ちゃんと稼働してるの?)

このあたりをざっくりと表してくれるのがNOI利回り

計算式を書いておくと

NOI利回り=

[1年間の満室家賃収入 × (1-空室率) -1年間の維持管理経費)]

÷

(不動産の購入価格+不動産の購入にかかる諸経費)×100

スポンサーはしっかりしてる?

お金をまわしてなんぼの業界です。

不動産でのキャッシュショートはなかなかキツイ。

どの程度の資産規模で回しているのか

スポンサーはどこか

は確認しておきましょう。

東海道リート投資法人はどんな銘柄?

では2989の東海道リート投資法人がどんな銘柄なのかサラッと確認します

東海道リート投資法人の株主はヨシコン株式会社 (55%)

中部電力ミライズ株式会社 (10%)

木内建設株式会社 (5%)

静岡ガス株式会社 (5%)

株式会社静岡銀行 (5%)です。

物件取得額は310‰‰~

物件数は9棟です。

目標ポートフォリオは

■投資対象用途:総合型

■目標用途比率:

▼産業インフラセット(物流施設・オフィス・底地) 25%以上

▼生活インフラアセット(住宅・商業施設の底地) 25%以上

▼その他 10%以下

■投資対象地域:東海道地域中心

■目標地域比率

▼東海道地域等 90%以上(うち静岡県・愛知県・三重県 60%以上)

▼産業地域関連圏 10%以下

だそうです。

特色を引用しますと、こんなかんじ。

東海道エリアに重点投資する地方型REIT。静岡県を核とし愛知県・三重県の3県への投資比率を60%以上とする。スポンサーは、静岡を拠点とする不動産デベロッパーのヨシコン(ジャスダック上場)を中心に、東海道エリアを地盤とする9社から成る。 投資対象は、物流施設・オフィスビル等の「産業インフラアセット」と、住宅・商業施設の底地等の「生活インフラアセット」の2つのタイプに区分する。 上場時の資産規模は303億円、産業インフラアセット:生活インフラアセット=33.5%:66.5%、旗艦物件は「浜松プラザ」の底地。(2021年6月22日時点)

東海道エリアに重点投資する地方型REIT。静岡県を核とし愛知県・三重県の3県への投資比率を60%以上とする。スポンサーは、静岡を拠点とする不動産デベロッパーのヨシコン(ジャスダック上場)を中心に、東海道エリアを地盤とする9社から成る。 投資対象は、物流施設・オフィスビル等の「産業インフラアセット」と、住宅・商業施設の底地等の「生活インフラアセット」の2つのタイプに区分する。

営業収益の推移

本業がしっかりうまくいっているかの確認です。

| 日付 | 営業収益 |

|---|---|

| 2022/01 | 1343940000 |

| 2023/01 | 1120000000 |

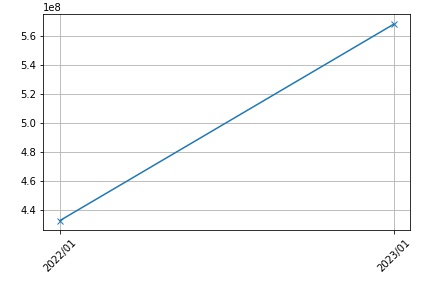

当期純利益の推移

建物の減価償却の踏まえて利益が出ているのか確認します。

| 日付 | 当期純利益 |

|---|---|

| 2022/01 | 432530000 |

| 2023/01 | 568000000 |

資産の推移

REITは建物等の原資が商売のタネです。

| 日付 | 純資産 |

|---|---|

| 2022/01 | 17461090000 |

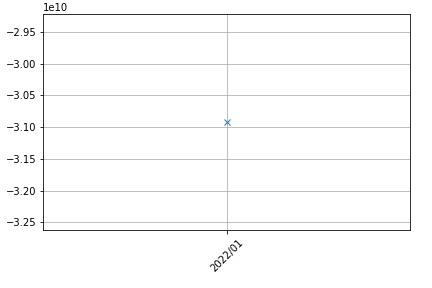

フリーキャッシュフローの推移

施設購入等、大きなお金が動くことの多い業界なので判断が難しいですが

やはりちゃんと現金黒字になっていてもらえる方が安心です。

フリーキャッシュフロー = 営業キャッシュフロー - 投資キャッシュフロー です。

| 日付 | フリーキャッシュ・フロー |

|---|---|

| 2022/01 | -30927140000 |

REITを考える外部リンク

東海道リート投資法人の公式サイトはこちら

NAV倍率やNOI利回り、REIT全般については

こちらがとても使いやすくまとまっていてオススメです。

過去の数字の流れをもっと深くみたければ

こちらが良いです。

この銘柄アリだな、と思われたら「いいね」をお願いします。

ランキングに反映されます。

コメント